Аналитики отмечают всё больше негативных трендов для Биткоина. О чём это говорит в краткосрочной перспективе?

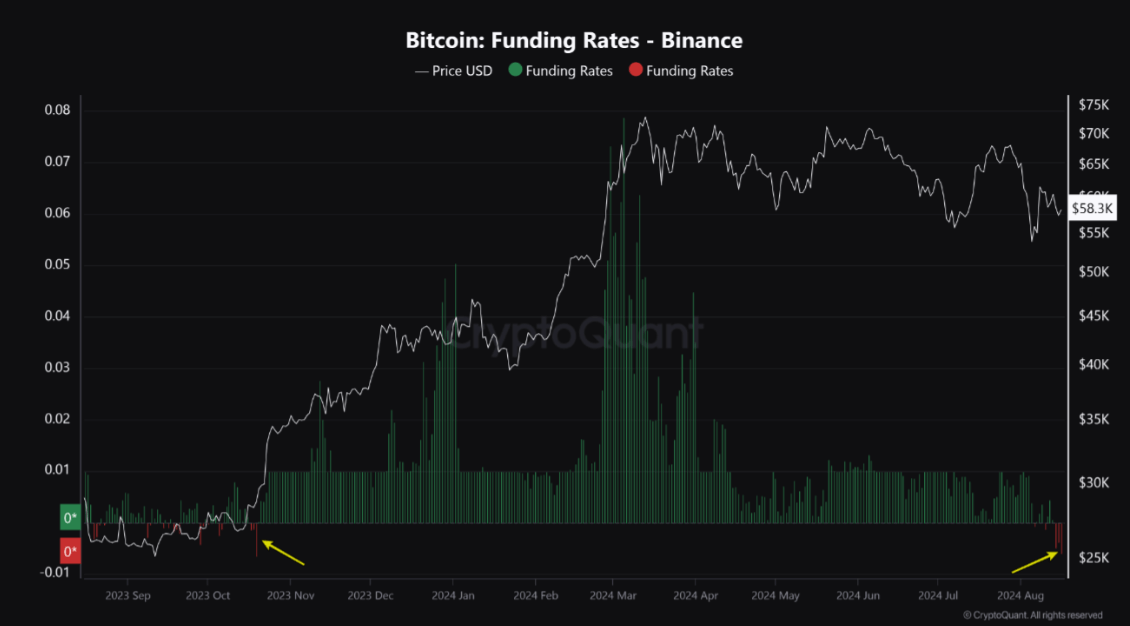

Так называемая ставка финансирования в торговых парах с Биткоином на Binance опустилась до своего минимального значения в этом году. Эксперты предупреждают, что такой тренд сигнализирует о значительной перемене в торгах. По словам аналитиков, ситуация угрожает стать более критичной для быков, ну а BTC в состоянии получить очередную коррекцию на фоне снижения активности трейдеров.

Несмотря на резкие прыжки и обвалы Биткоина, криптовалюта продолжает быть привлекательной для топовых представителей индустрии. Например, во второй половине недели крупнейший публичный майнер BTC под названием Marathon Digital Holdings (MARA) сообщил о приобретении 4144 BTC на 249 миллионов, то есть по средней цене в 59 500 долларов за монету.

В итоге сейчас «стратегический Биткоин-резерв» состоит из более чем 25 тысяч биткоинов. Ну а для привлечения последней партии в 300 миллионов долларов компания выставила конвертируемые облигации, которые были проданы квалифицированным институциональным покупателям.

ASIC-майнер для добычи Биткоина

Что будет с курсом Биткоина

Напомним, ставка финансирования или фандинг – механизм, используемый на биржах для поддержания цены бессрочных фьючерсов вблизи спотовой цены Биткоина. В отличие от традиционных фьючерсов, бессрочные контракты не имеют даты экспирации, ну а сама ставка финансирования помогает сбалансировать спрос и предложение на рынке.

Ставку выплачивают или получают трейдеры по обе стороны сделки – те, кто удерживает длинные позиции и рассчитывает на рост индустрии, а также держатели коротких позиций, ожидающих обвала рынка.

Фандинг рассчитывается на основе разницы между спотовой ценой и ценой бессрочного фьючерса. Если цена фьючерса выше спотовой, ставка финансирования будет положительной, а трейдеры с длинными позициями будут платить трейдерам с короткими позициями. Если цена ниже — наоборот, короткие позиции платят длинным.

Динамика ставки финансирования в торгах Биткоином

Согласно данным источников Cointelegraph, последний раз нечто подобное в показателях фьючерсов на основе Биткоина наблюдалось в октябре 2023 года. Текущие ставки финансирования находятся на уровне своего минимума с начала 2024 года, что говорит о серьёзном доминировании коротких позиций в торгах Биткоином. Соответственно, многие инвесторы делают ставку на просадку рынка монет в краткосрочной перспективе.

Средний фандинг по нескольким биржам также стал отрицательным впервые за долгое время. В целом это говорит о «сдвиге в сторону медведей», которые своими сделками давят на курс BTC и влияют на общую ситуацию в индустрии монет.

Дополнительные негативные факторы были подчёркнуты в отчёте аналитиков 10x Research. В частности, они отметили отсутствие интереса институциональных инвесторов к Биткоину даже после очередного падения курса главной криптовалюты ниже 60 тысяч долларов. Такая ситуация говорит о том, что крупные игроки «менее склонны к вложениям на текущих уровнях цены».

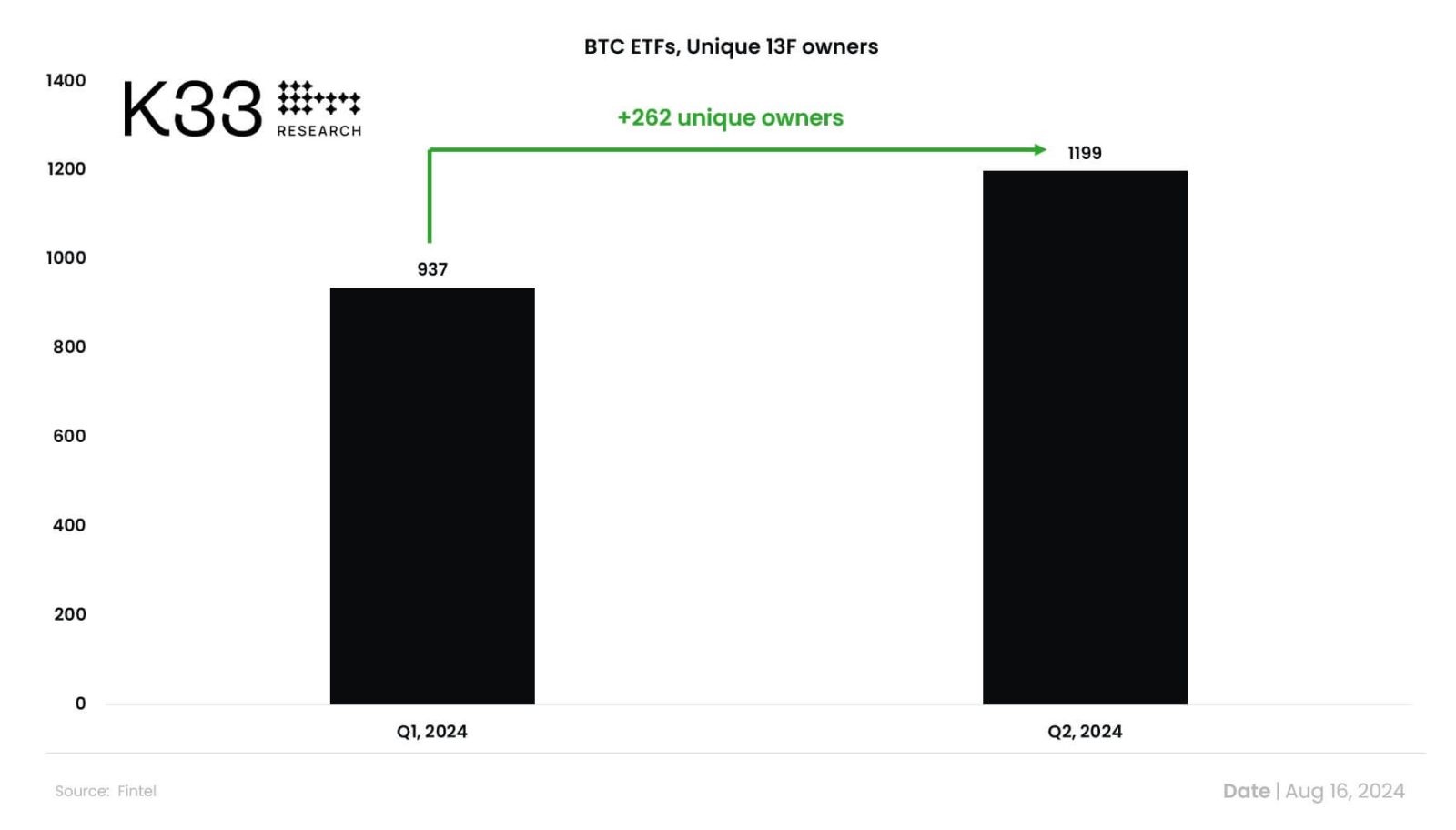

Однако есть и позитивные новости: принятие крупными инвесторами-институционалами спотовых Биткоин-ETF во втором квартале этого года всё же заметно выросло. Эксперты K33 Research фиксируют прирост данного показателя на уровне 27 процентов, то есть биржевые фонды на основе криптовалют продолжают привлекать внимание игроков с большим капиталом.

Прирост количества владельцев акций криптовалютных ETF из числа крупных инвесторов-институционалов

В целом более 262 новых фирм инвестировали в спотовые Биткоин-ETF накануне. Об этом сообщил старший аналитик K33 Research Ветле Лунде.

Согласно данным формы 13F, поданной в Комиссию по ценным бумагам, по состоянию на 30 июня 1199 профессиональных фирм имели инвестиции в американские спотовые ETF, что на 262 компании больше результата прошлого квартала.

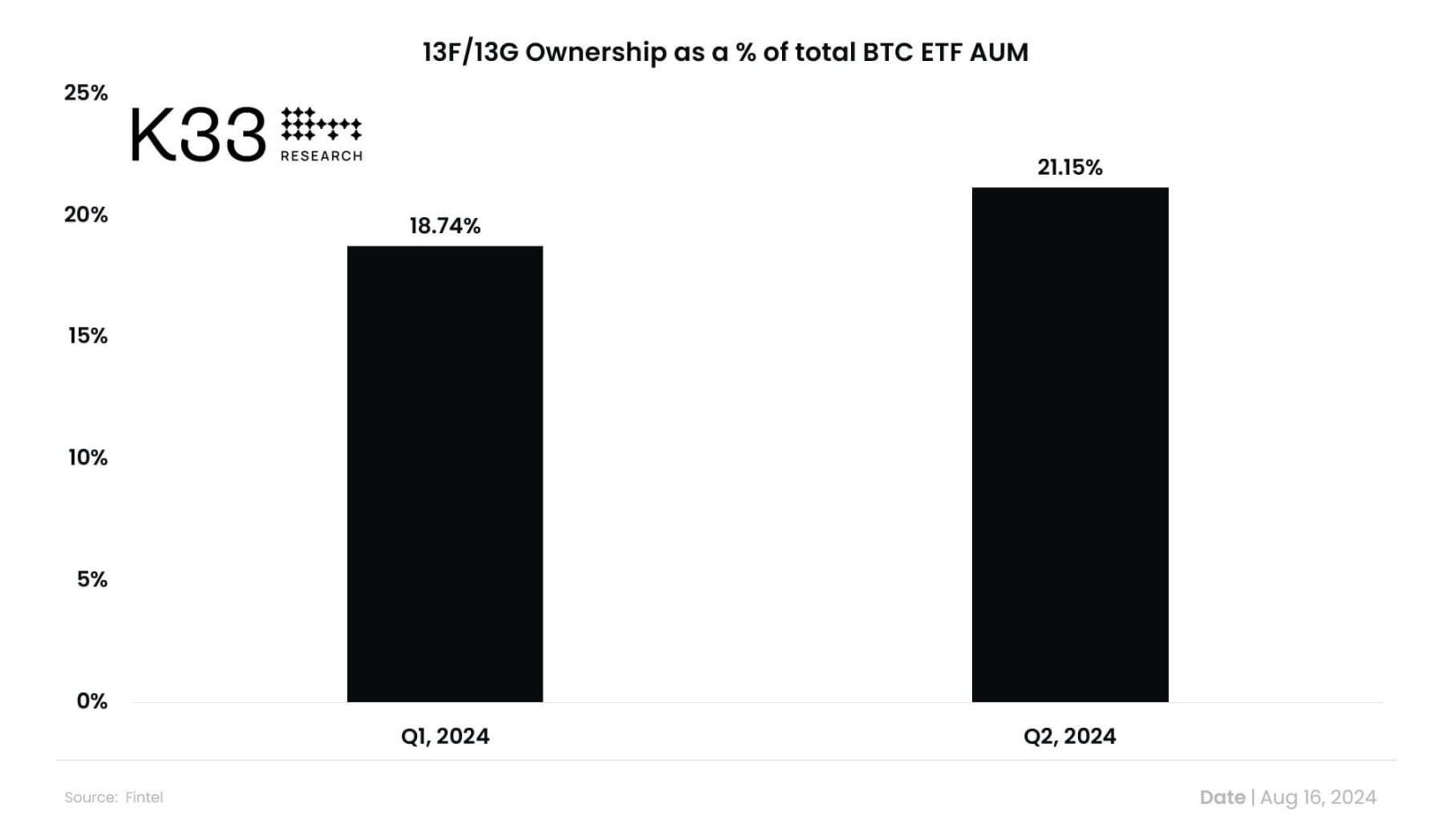

Доля институционалов во владении акциями криптовалютных ETF

Продолжающееся принятие ETF может значительно укрепить цену Биткоина и снизить его волатильность, поскольку институционалы обладают крупными суммами капитала, достаточными для влияния на крипторынок в целом.

Сам BTC нуждается в дальнейшем институциональном принятии, чтобы достичь новых исторических максимумов. Однако несмотря на растущую популярность ETF именно среди крупных игроков, розничные инвесторы по-прежнему являются крупнейшими держателями акций биржевых фондов. Вот реплика эксперта K33 Research.

В то время как розничные инвесторы по-прежнему владеют большей частью средств, институциональные инвесторы увеличили свою долю в общем объёме капитала под управлением ETF до 21.15 процента во втором квартале.

Отметим, что значимые изменения происходят непосредственно внутри самих ETF. На этой неделе ценность криптоактивов в основе биржевых фондов от крупнейшей инвестиционной компании BlackRock впервые превысила соответствующий показатель инструментов Grayscale. В случае с BlackRock речь идёт о продуктах под тикерами IBIT и ETHA, тогда как криптовалютный портфель биржевых фондов представляют GBTC, BTC Mini, ETHE и ETH Mini.

Стоимость биткоинов и эфиров в продуктах BlackRock достигла 21.21 миллиарда долларов, а результат Grayscale равен 21.20 миллиарда. Соответственно, гиганту под руководством Ларри Финка удалось обойти компанию с явным преимуществом в данной сфере. Напомним, до своего превращения в ETF инструменты GBTC и ETHE существовали в виде трастов и привлекли огромное количество инвесторов.

Руководитель компании BlackRock Ларри Финк

Сегодня утром цена Биткоина вновь опустилась в зону 59 тысяч долларов. Соответственно, сейчас у криптоинвесторов нет повода для оптимизма – это чётко отражается на индексе страха и жадности, который составляется аналитиками Alternative.

Сейчас индекс находится на уровне 25 пунктов из 100, что характеризует крайний страх инвесторов и их нежелание связываться с новыми позициями в BTC. При этом в прошлом месяце показатель превышал уровень 60 баллов, которые говорили о жадности инвесторов.

Актуальные показатели индекса страха и жадности Биткоин-инвесторов сегодня

Нынешняя ситуация на рынке криптовалют не выглядит привлекательной в краткосрочной перспективе, поскольку крупные инвесторы не спешат откупать монеты после очередных обвалов. Впрочем, со временем индустрия получит и позитивные факторы. Всё же уже в сентябре ФРС США наконец-то начнёт снижать базовую процентную ставку, которая повысит активность субъектов экономики. Ну а более доступный капитал наверняка приведёт к наплыву средств и в сферу крипты.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  USDC

USDC  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Stellar

Stellar  Chainlink

Chainlink  Hedera

Hedera  Bitcoin Cash

Bitcoin Cash  Litecoin

Litecoin  LEO Token

LEO Token  Monero

Monero  Cronos

Cronos  Dai

Dai  Ethereum Classic

Ethereum Classic  OKB

OKB  Algorand

Algorand  VeChain

VeChain  Cosmos Hub

Cosmos Hub  Gate

Gate  KuCoin

KuCoin  Stacks

Stacks  Tezos

Tezos  Theta Network

Theta Network  IOTA

IOTA  Tether Gold

Tether Gold  Zcash

Zcash  TrueUSD

TrueUSD  NEO

NEO  Polygon

Polygon  Decred

Decred  Dash

Dash  Ravencoin

Ravencoin  Qtum

Qtum  Basic Attention

Basic Attention  Zilliqa

Zilliqa  0x Protocol

0x Protocol  Synthetix Network

Synthetix Network  Holo

Holo  Siacoin

Siacoin  DigiByte

DigiByte  Enjin Coin

Enjin Coin  Ontology

Ontology  Nano

Nano  Status

Status  Hive

Hive  Waves

Waves  Lisk

Lisk  Steem

Steem  Numeraire

Numeraire  Pax Dollar

Pax Dollar  BUSD

BUSD  Huobi

Huobi  NEM

NEM  OMG Network

OMG Network  Bitcoin Gold

Bitcoin Gold  Ren

Ren  Bitcoin Diamond

Bitcoin Diamond  Augur

Augur