«Сахарный кайф» — новое эссе Артура Хейса. Краткий пересказ

В этой статье:

1. Вероятность буллрана

2. Разрушительный потенциал иены

3. Торговая стратегия

Дисклеймер: приблизительный пересказ содержания эссе Артура Хейса представлен в ознакомительных целях. Выраженные ниже суждения являются личными взглядами автора первоисточника. Его мнение может не совпадать с мнением редакции Incrypted.

Экс-глава криптовалютной биржи BitMEX Артур Хейс опубликовал новое эссе — «Сахарный кайф» (Sugar High). Автор проанализировал разворот денежно-кредитной политики Федеральной резервной системы (ФРС) США и других центробанков, а также его последствия для традиционных активов и криптовалют.

Хейс указал, что снижение процентной ставки может иметь положительное влияние на экономику, но при этом усугубит проблему кэрри-трейда в японской иене. По его мнению, для выхода из сложившейся ситуации регуляторы прибегнут к увеличению денежной массы, что приведет к взрывному росту рынков.

Команда Incrypted подготовила краткий пересказ текста.

Некоторые виды активного отдыха, как скитур, требуют больших энергозатрат. Во время подобных занятий крайне важно поддерживать уровень глюкозы в крови, поэтому я комбинирую «настоящую еду» с высококалорийными закусками вроде батончиков или сахарной пасты, которые ем, даже если не чувствую голода. Первая обеспечивает меня «медленным» источником энергии для активности на протяжении дня, а вторые — быстрыми углеводами.

В контексте финансов для меня стоимость денег — это батончики, вызывающие краткосрочный «сахарный кайф», а их количество — «настоящая еда», оказывающая долгосрочное влияние.

25 августа на своем выступлении в Джексон-Холле глава ФРС Джером Пауэлл объявил новые данные рынка труда и фактически анонсировал снижение ключевой ставки в сентябре. Кроме того, представители Банка Англии и Европейского центрального банка указали, что продолжат следовать политике смягчения.

Это событие вызвало стремительный рост рисковых активов вроде биткоина и S&P 500, а также ослабление доллара.

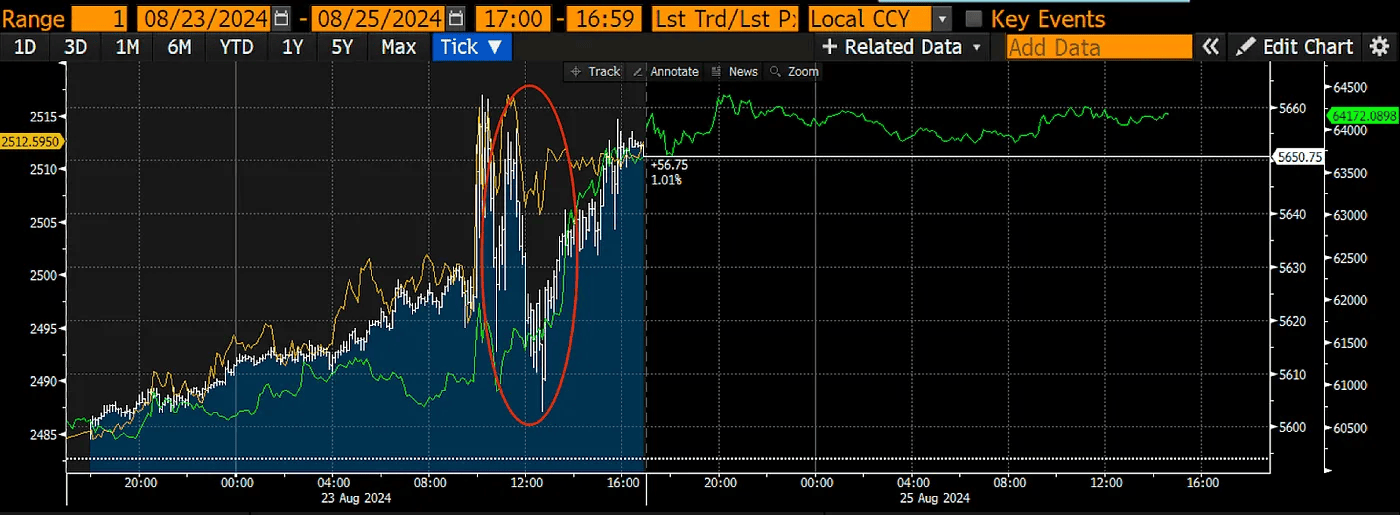

Стоимость индекса S&P 500 (белый), золота (желтый) и биткоина (зеленый). Данные: Артур Хейс.

Это вполне логичная реакция, поскольку инвесторы ожидают, что обесценивание фиатных денег приведет к росту стоимости деноминированных в них активов. Однако не стоит забывать, что анонсированные снижения ставок центральными банками приведут к укреплению японской национальной валюты по отношению к другому фиату, что, в свою очередь, вызовет остановку кэрри-трейда в иене. Поэтому, если регуляторы не дадут рынкам «реальную еду» в виде новой денежной массы, этот рост продлится недолго.

Курс доллара США к японской иене после выступления Джерома Пауэлла. Данные: Артур Хейс.

Я советую прочитать мое эссе «Унесенные призраками», чтобы лучше понять значение кэрри-трейда для фондовых рынков и факторы, которые на него влияют.

Вероятность буллрана

Как показал августовский опыт, быстрое укрепление иены ведет к «кровавой бане» на глобальных финансовых рынках. Поэтому, если центробанки трех крупнейших мировых экономик начнут снижать ставки, тем самым укрепляя эту валюту, мы получим отрицательную реакцию большинства финансовых активов. Таким образом формируются два противоборствующих фактора:

- положительный — в виде ослабления денежной политики;

- отрицательный — из-за возможной угрозы сворачивания кэрри-трейда.

А поскольку объемы сделок, финансируемых в иене, оцениваются в десятки триллионов долларов, я думаю, что падение рынков из-за прекращения кэрри-трейда перевесит любую выгоду от разового снижения ставок и, чтобы противостоять последствиям укрепления иены, регуляторам придется признать готовность к расширению балансов.

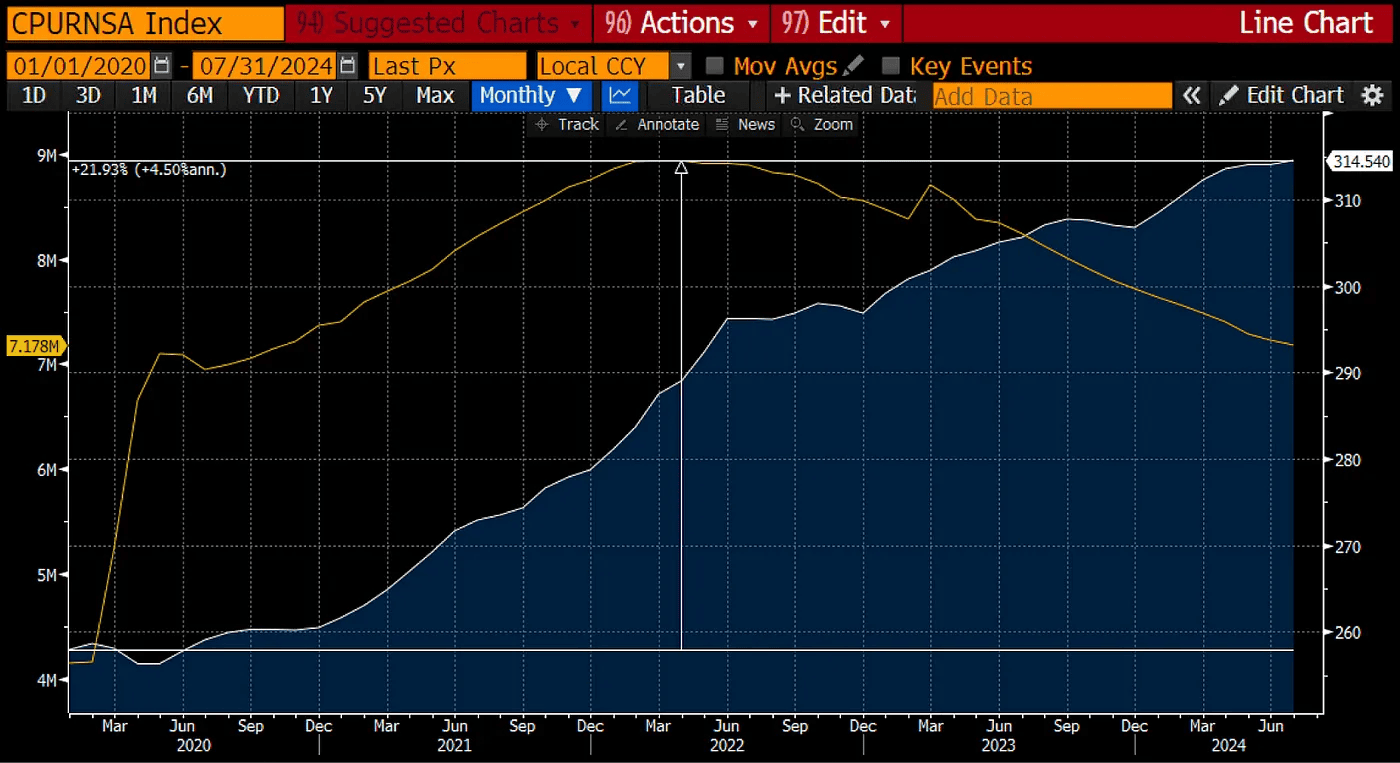

С экономической точки зрения ФРС должна и дальше повышать ставки, поскольку с 2020 года индекс потребительских цен в США вырос на 22%, а баланс ФРС — на $3 трлн. Более того, дефицит бюджета Соединенных Штатов находится на рекордных уровнях отчасти потому, что стоимость долга еще недостаточно высока, чтобы заставить политиков увеличивать налоги или сокращать издержки.

Рост индекса потребительских цен США (белый) и баланса ФРС (желтый) начиная с 2020 года. Данные: Артур Хейс.

Если бы ФРС серьезно относилась к поддержанию доверия к доллару, она бы повысила ставки, чтобы сдержать экономическую активность. Это привело бы к снижению цен, а также к сокращению рабочих мест и снижению объема госдолга, обслуживание которого стало бы чрезмерно дорогим. Однако сейчас регулятор пытается получить «сахарный кайф» от снижения ставок еще до того, как наступит голод.

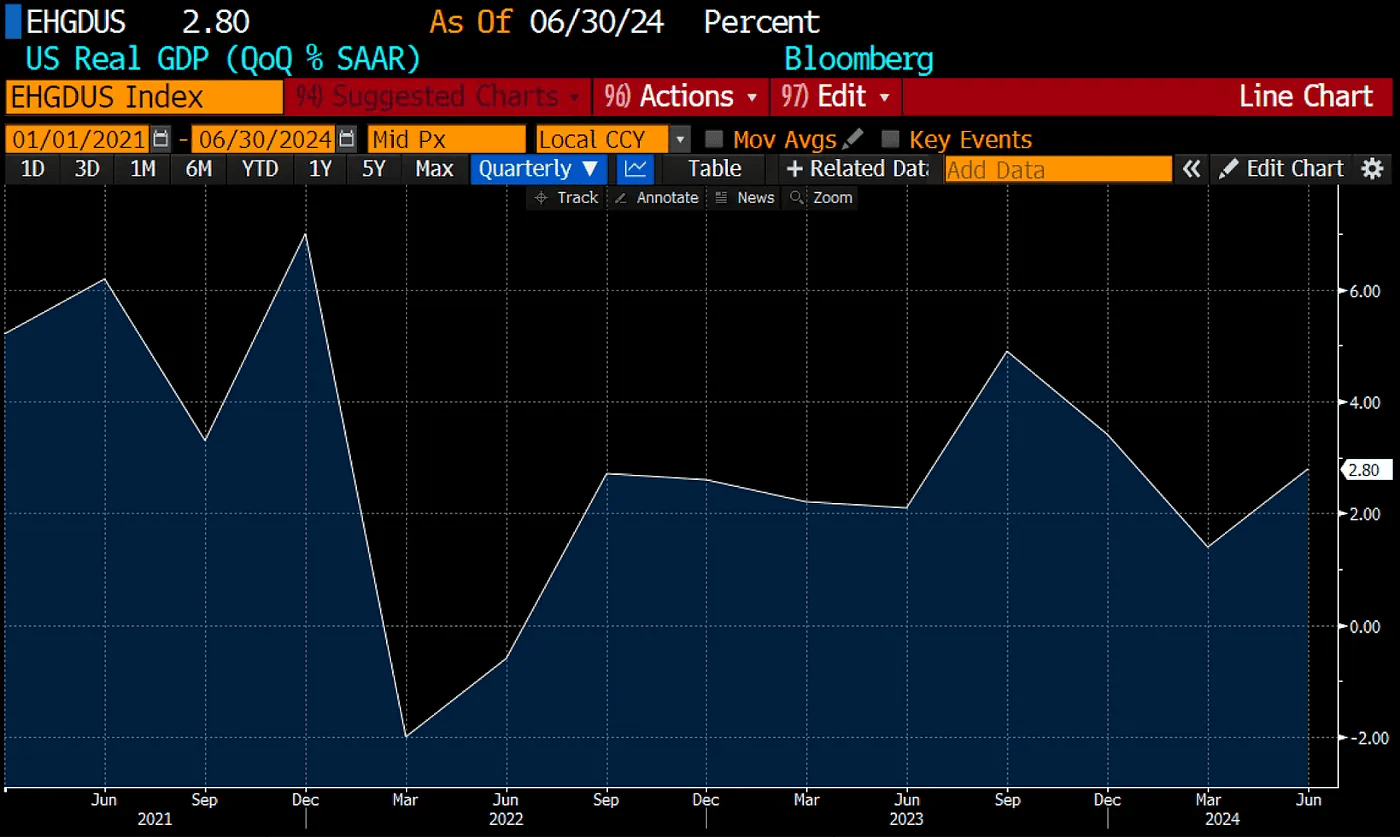

Так, с момента пандемии COVID-19 в 2019-2020 годах экономика США показала снижение реального ВВП лишь в двух кварталах. Даже скорректированные прогнозы по ВВП на III квартал 2024 года предусматривают 2% рост — это явно не слабая экономика, нуждающаяся в снижении ставок.

Динамика реального ВВП США. Данные: Артур Хейс.

Так же, как я ем батончики, когда не голоден, чтобы избежать падения уровня глюкозы, ФРС снижает ставку, чтобы не допустить остановки роста финансовых рынков. Это позволяет гражданам чувствовать себя богатыми, даже если реальный рост акций находится на нулевом уровне или вообще является отрицательным. Кроме того, рост активов в фиатном выражении стимулирует бюджетные поступления за счет налога на прирост капитала.

Снижение цен вредит финансовому здоровью Pax Americana, поэтому глава Министерства финансов США Джанет Йеллен начала противостоять повышению процентных ставок ФРС в сентябре 2022 года.

Приведенный ниже график демонстрирует, что произошло с акциями, когда Минфин начал выпускать огромное количество казначейских векселей, высвободив тем самым долларовую ликвидность из программы обратного репо ФРС (RRP). Я подробно рассказывал об этом в своем эссе «Вода, везде вода».

Таким образом, пока ФРС повышала стоимость денег до марта 2023 года, Казначейство продолжало увеличивать их количество, что привело к номинальному росту фондового рынка. Однако, если провести оценку в золоте, то окажется, что S&P 500 вырос лишь на 4%, а динамика, выраженная в биткоине, и вовсе демонстрирует снижение на 52%.

Баланс RRP (зеленый) и доходность S&P 500 выраженная в долларах (желтый), золоте (белый) и биткоине (фиолетовый). Данные: Артур Хейс.

В рамках этого вопроса также стоит рассмотреть обоснование ФРС для снижения ставок. Вся речь Пауэлла строилась на основе ревизионного отчета Федерального бюро статистики труда США, который показал, что предыдущие оценки количества рабочих мест завышены примерно на 800 000. Эти данные были опубликованы за несколько дней до выступления в Джексон-Холле.

Обновленная оценка количества рабочих мест в США. Данные: Артур Хейс.

Пока администрация президента Джо Байдена выставляла сильный рынок труда, как свое преимущество, у главы ФРС не было оснований прислушаться к сенаторам-демократам вроде Элизабет Уоррен и снизить ставку, чтобы не допустить победы Дональда Трампа на президентских выборах. Он также не мог использовать в качестве аргумента снижение инфляции, поскольку она все еще выше целевого показателя в 2%.

Но «вжух» и Бюро признало ошибку в оценке количества рабочих мест. Причем эта «ошибка» никак не влияет на нового кандидата в президенты от Демократической партии Камалу Харрис, поскольку, по мнению ключевых СМИ, она не имела отношения к решениям администрации Байдена.

Переоценка рынка труда дала Пауэллу основание для снижения ставок в сентябре, чтобы обеспечить экономику достаточным количеством дешевых денег и гарантировать рост фондовых рынков в преддверии президентских выборов.

Разрушительный потенциал иены

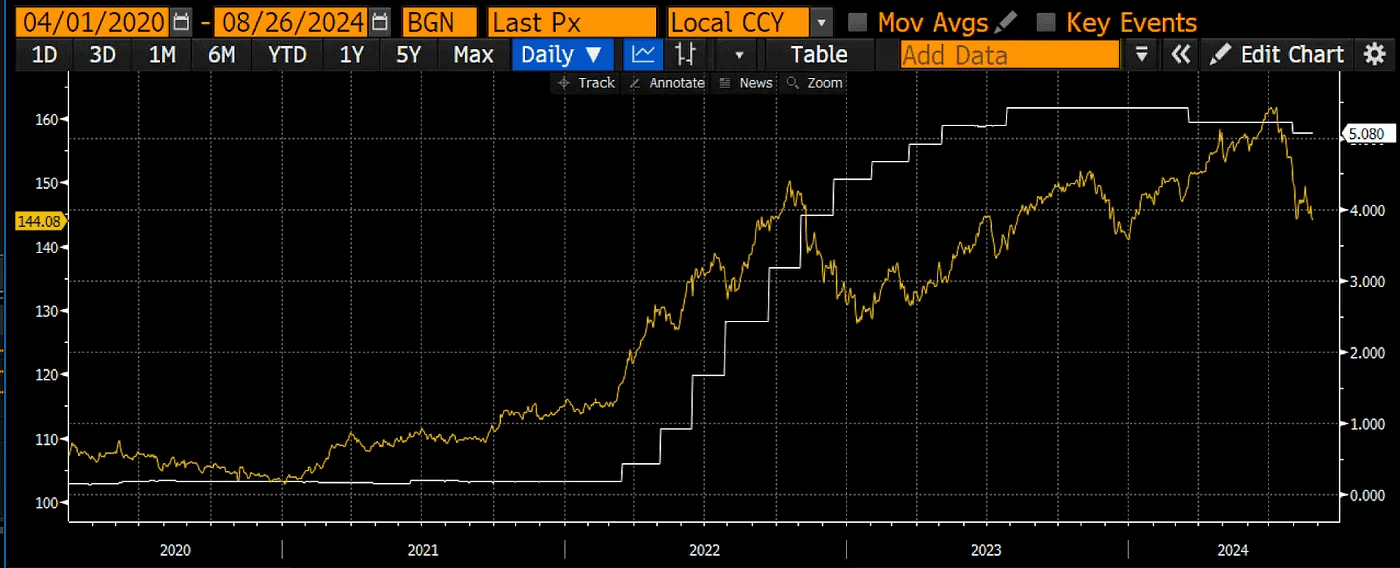

Одним из важнейших факторов при формировании обменного курса между валютами является разница в процентных ставках центробанков и ожидания ее динамики. Приведенный ниже график демонстрирует обменный курс доллара к иене на фоне изменения разницы в процентных ставках ФРС и Банка Японии.

Обменный курс доллар к иене (желтый) и разрыв в процентных ставках ФРС и Банка Японии (белый). Данные: Артур Хейс.

Как можно видеть, иена сильно ослабла, когда ФРС начала цикл ужесточения в марте 2022 года, достигнув дна в июле 2024 года. Однако ситуация резко изменилась, когда в конце июля Банк Японии повысил ключевую ставку с 0,1% до 0,25%, тем самым сократив разрыв.

Выступление Пауэлла привело к аналогичному эффекту, поскольку он фактически подтвердил, что начиная с сентября разница между ставками центробанков продолжит сокращаться из-за разворота политики Федрезерва.

Поэтому «сахарный кайф» от снижения ставки ФРС может быстро закончиться, если трейдеры начнут закрывать сделки кэрри-трейда из-за укрепляющейся иены. Чтобы подстегнуть рынки, регулятор продолжит снижать ставку, что приведет к более масштабному сворачиванию операций этого типа и более ощутимому падению. Остановить происходящее сможет только «настоящая еда» в виде свеженапечатанных денег.

Если иена продолжит укрепляться, то ФРС сначала реинвестирует деньги от погашения корпоративных бондов обратно в казначейские облигации США и ипотечные ценные бумаги, а затем задействует ликвидные свопы центрального банка и, возможно, открытое печатание денег. На фоне этого Йеллен высвободит еще больше денежной ликвидности, продавая казначейские векселя США.

Торговая стратегия

С учетом вышеизложенного, в III квартале 2024 года владельцы криптовалют могут рассчитывать на несколько благоприятных факторов, способствующих росту фиатной ликвидности:

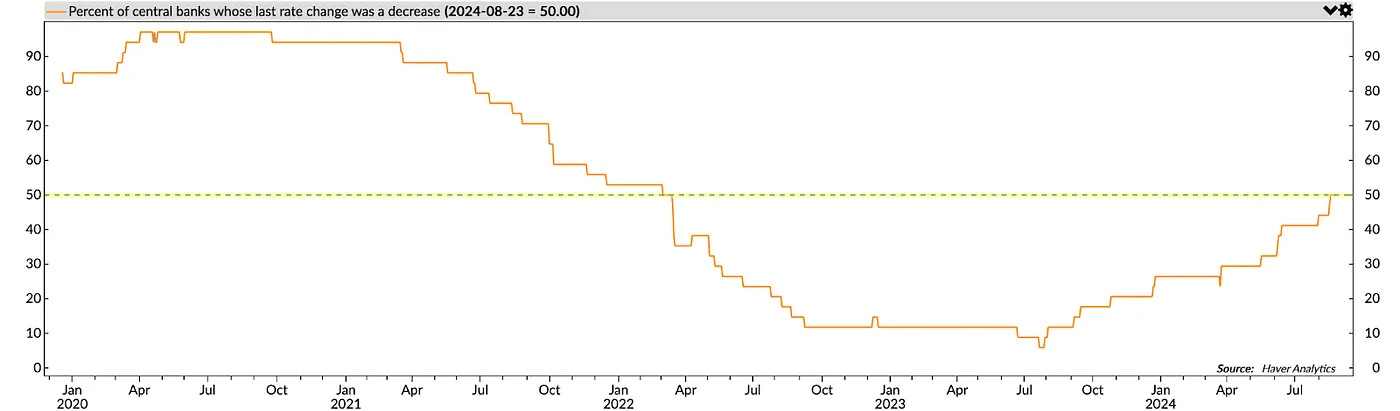

- центральные банки по всему миру снижают ставки. Причем ФРС делает это несмотря на сильную экономику и инфляцию выше ценового уровня;

Процент центральных банков, снизивших ключевую ставку. Данные: Артур Хейс.

- Казначейство США планирует выпустить вексели на сумму $271 млрд и провести выкуп обязательств на $30 млрд до конца года. Это добавит $301 млрд ликвидности на финансовые рынки;

- на балансе Казначейства остается ~$740 млрд, которые могут быть использованы для стимулирования рынков, чтобы повысить шансы Харрис на победу;

- оценивая последствия июльского заседания, Банк Японии заявил, что во время будущих повышений ставок будут учитывать рыночные условия. Это можно перевести как «мы не будем повышать ставку, если это приведет к падению рынков».

Я не знаю, вырастут акции на фоне всего вышеперечисленного или нет. Некоторые эксперты указывают на исторические прецеденты падения фондового рынка после снижения ставки ФРС, поскольку это решение может расцениваться как опережающий индикатор рецессии в США и других развитых экономиках.

Может это и правда, но если ФРС снижает ставки на фоне роста ВВП и сравнительно высокой инфляции, то представьте что произойдет, если действительно наступит рецессия — центробанк точно запустит печатный станок. Это может быть плохой новостью для определенных типов бизнеса, но это определенно хорошо для активов с ограниченным предложением вроде биткоина.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  USDC

USDC  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Stellar

Stellar  Chainlink

Chainlink  Hedera

Hedera  Bitcoin Cash

Bitcoin Cash  Litecoin

Litecoin  LEO Token

LEO Token  Monero

Monero  Cronos

Cronos  Dai

Dai  Ethereum Classic

Ethereum Classic  OKB

OKB  Algorand

Algorand  VeChain

VeChain  Cosmos Hub

Cosmos Hub  Gate

Gate  KuCoin

KuCoin  Stacks

Stacks  Tezos

Tezos  Theta Network

Theta Network  IOTA

IOTA  Tether Gold

Tether Gold  Zcash

Zcash  TrueUSD

TrueUSD  NEO

NEO  Polygon

Polygon  Decred

Decred  Dash

Dash  Ravencoin

Ravencoin  Qtum

Qtum  Basic Attention

Basic Attention  Zilliqa

Zilliqa  0x Protocol

0x Protocol  Synthetix Network

Synthetix Network  Holo

Holo  Siacoin

Siacoin  DigiByte

DigiByte  Enjin Coin

Enjin Coin  Ontology

Ontology  Nano

Nano  Status

Status  Hive

Hive  Waves

Waves  Lisk

Lisk  Steem

Steem  Numeraire

Numeraire  Pax Dollar

Pax Dollar  BUSD

BUSD  Huobi

Huobi  NEM

NEM  OMG Network

OMG Network  Bitcoin Gold

Bitcoin Gold  Ren

Ren  Bitcoin Diamond

Bitcoin Diamond  Augur

Augur